Άρθρο www.euro2day.gr | Τα πιο «επικίνδυνα» Ελληνικά Μετοχικά Αμοιβαία

Ο κίνδυνος μιας επένδυσης είναι μια σημαντική μεταβλητή της οποίας η γνώση είναι απαραίτητη για την επιστημονική αξιολόγηση της. Το ίδιο ισχύει φυσικά και για τα Αμοιβαία Κεφάλαια.

Πιο συγκεκριμένα ο κίνδυνος που επιλέγει να διαμορφώσει ένας διαχειριστής Αμοιβαίων Κεφαλαίων στο χαρτοφυλάκιο του αντανακλά και την άποψη του για την πορεία του χαρτοφυλακίου αναφοράς.

Εάν ένας διαχειριστής σε μια χρονική περίοδο 1 έτους πιστεύει ότι το χαρτοφυλάκιο αναφοράς θα ανέβει, τότε θα δημιουργήσει ένα επιθετικό χαρτοφυλάκιο, δεδομένων των θεσμικών περιορισμών που αντιμετωπίζει. Αντίθετα αν πιστεύει ότι η το χαρτοφυλάκιο αναφοράς θα κινηθεί πτωτικά πρέπει να μειώσει τον κίνδυνο του χαρτοφυλακίου του.

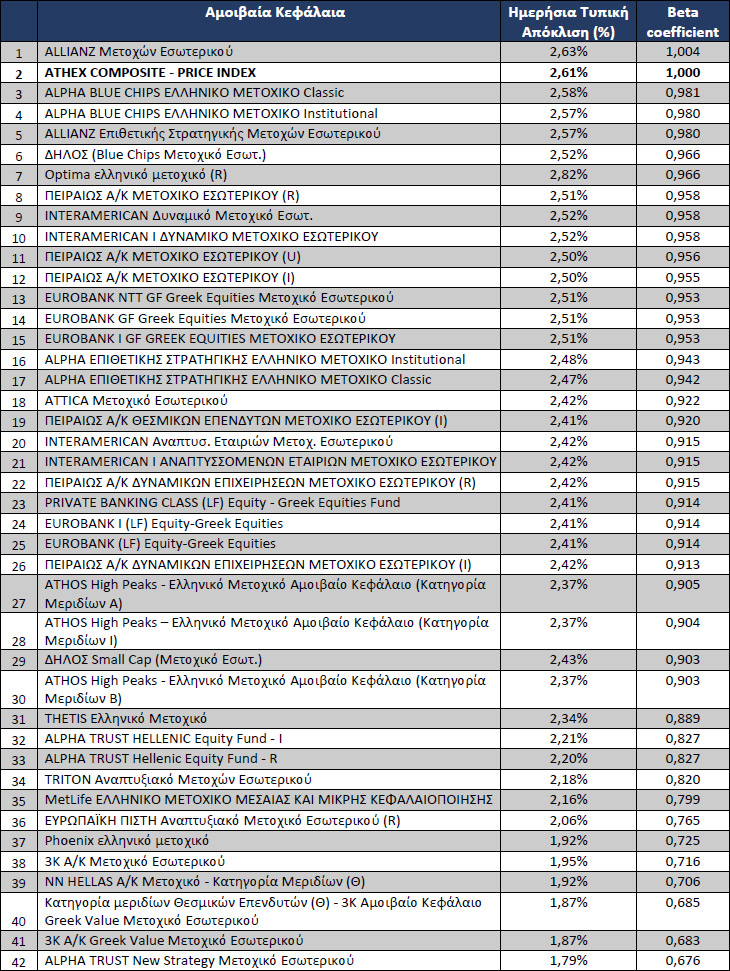

Στο άρθρο αυτό υπολογίζουμε τα δύο μέτρα επικινδυνότητας των ελληνικών μετοχικών Α/Κ που χρησιμοποιούνται στη διεθνή βιβλιογραφία: τον συνολικό κίνδυνο που προσεγγίζεται από την τυπική απόκλιση των αποδόσεών τους και τον συστηματικό του κίνδυνο ή συντελεστή beta.

Για τους σκοπούς της ανάλυσης χρησιμοποιήθηκαν ημερήσιες τιμές κλεισίματος για όλα τα μετοχικά Α/Κ που παρουσίασαν συνεχή δραστηριότητα στο διάστημα 01.01.2020 – 31.12.2020, όσο και για τον Γενικό Δείκτη του Χρηματιστηρίου Αθηνών.

Στον Πίνακα 1 παρουσιάζονται τα στοιχεία των κινδύνων για όλα τα εξεταζόμενα μετοχικά Α/Κ εσωτερικού με φθίνουσα σειρά στον συντελεστή beta για όλο το 2020.

Πηγή Δεδομένων: Ένωση Θεσμικών Επενδυτών, Refinitiv eikon (Datastream)

Δεδομένου ότι το 2020 ήταν κακή χρονιά για το Χρηματιστήριο των Αθηνών κλείνοντας στο -11,75% και στην αρχή της κρίσης της πανδημίας έφτασε και απώλειες της τάξης και του 48% θα περιμέναμε οι διαχειριστές έχουν μειώσει τον κίνδυνο του χαρτοφυλακίου τους.

Δυστυχώς πολλοί λίγοι διαχειριστές κράτησαν μια αμυντική στάση προστατεύοντας τα χρήματα των μεριδιούχων τους. Σύμφωνα με τα αποτελέσματα, τα Α/Κ που προέβλεψαν σωστά την πτωτική πορεία του χρηματιστηρίου και προσάρμοσαν τα χαρτοφυλάκια τους ανάλογα ήταν το 3K A/K Greek Value, το Alpha Trust New Strategy, το NN Hellas το Triton και η Ευρωπαϊκή Πίστη.

Αντίθετα αυτά που δεν επιβεβαιώθηκαν στις προβλέψεις τους για την πορεία της χρηματιστηριακής αγοράς των Αθηνών ήταν τα Α/Κ Optima με 2,82% και Allianz 2,63% τα οποία είχαν μεγαλύτερο κίνδυνο και από τον Γενικό Δείκτη, o οποίος είχε 2,61%. Άλλα μετοχικά Α/Κ σε αυτή την κατηγορία ήταν της Alpha Asset Management, της Πειραιώς και της Eurobank.

Φυσικά οι τελικές αποδόσεις των μετοχικών Αμοιβαίων Κεφαλαίων δεν επηρεάζονται μόνο από την σωστή πρόβλεψη της πορείας της αγοράς, αλλά και από την ικανότητα των διαχειριστών να επιλέγουν τις πιο αποδοτικές μετοχές (Stock Picking) .

Όμως στη συντριπτική πλειοψηφία όσοι διαχειριστές δεν πρόβλεψαν σωστά την πορεία της αγοράς επέτυχαν και τις χειρότερες αποδόσεις για το 2020.

* Ο κ. Σόλων Ανδρονής είναι Υποψήφιος διδάκτορας του Πανεπιστημίου του Πειραιά, Επιστημονικός Συνεργάτης του Ινστιτούτου Χρηματοοικονομικού Αλφαβητισμού

** Ο συγγραφέας επιθυμεί να ευχαριστήσει τον Καθηγητή Χρηματοοικονομικής Νικόλαο Φίλιππα για την καθοδήγηση του και τις χρήσιμες παρατηρήσεις του

Πηγή άρθρου www.euro2day.gr